هفته آینده در بازارها شاهد فعالیت در چندین حوزه از جمله طلا، نزدک و دلار آمریکا خواهیم بود. علاوه بر این، گزارش هایی در مورد درآمد، PCE ایالات متحده، تحولات منطقه یورو و تولید ناخالص داخلی ایالات متحده وجود خواهد داشت

در هفته گذشته، بازارهای جهانی سهام عمدتاً بدون تغییر باقی ماندند، در حالی که دلار آمریکا افزایش اندکی را تجربه کرد. علیرغم شروع امیدوارکننده فصل سود، نگرانی ها در مورد احتمال ادامه انقباض بانک های مرکزی وجود دارد. شاخص DXY برای دلار آمریکا شاهد افزایش 0.1 درصدی بود، در حالی که شاخص MSCI All Country World تا حد زیادی ثابت ماند.

در بازار سهام، S&P 500 کاهش 0.1 درصدی را تجربه کرد در حالی که شاخص Nasdaq 100 در طول هفته 0.6 درصد زیان را ثبت کرد. برعکس، DAX 40 آلمان 0.5 درصد افزایش یافت و FTSE 100 انگلیس نیز به همان میزان افزایش یافت. در ژاپن، Nikkei 225 0.3٪ بهبود یافت، اما در مقابل، شاخص Hang Seng هنگ کنگ 1.8٪ کاهش یافت. به طور همزمان، معاوضه های نکول اعتباری برای یک دوره یک ساله در بازار ایالات متحده به بالاترین سطح خود از حداقل سال 2008 افزایش یافته است که نشان دهنده خطر بیشتر بیمه در برابر نکول دولت ایالات متحده در این بازه زمانی است.

عملکرد بازار هفته گذشته تا حد زیادی تحت تأثیر عوامل مختلفی از جمله فصل درآمد، اظهارات مقامات فدرال رزرو ایالات متحده، داده های اقتصادی بهتر از پیش بینی شده از چین و ارقام تورم جهانی قرار گرفت. در حال حاضر، 18 درصد از شرکت های فهرست شده در شاخص S&P 500 نتایج سه ماهه اول تا 2023 خود را منتشر کرده اند. از این تعداد، 76 درصد سود واقعی هر سهم (EPS) را بیش از برآوردهای اولیه گزارش کرده اند، در حالی که 63 درصد درآمدهای واقعی را بیش از انتظارات گزارش کرده اند. برای هفته آینده، FactSet گزارش می دهد که در مجموع 180 شرکت در S&P 500 (شامل 14 جزء Dow 30) قرار است نتایج سه ماهه اول خود را منتشر کنند.

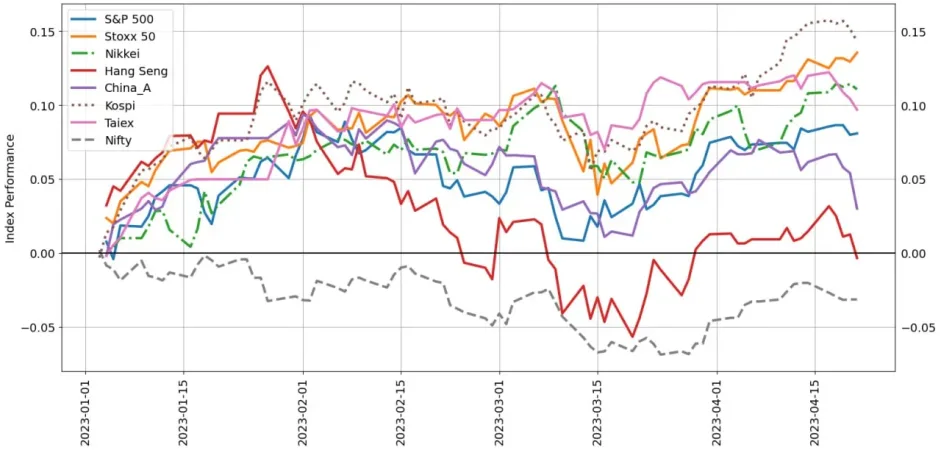

عملکرد بازار سهام تا کنون در سال جاری

چندین سخنران فدرال رزرو از افزایش ۲۵ واحد پایه نرخ بهره حمایت کرده اند. این حرکت توسط فعالان بازار پیش بینی شده است که به احتمال 83 درصد افزایش نرخ را قیمت گذاری کرده اند. علاوه بر این، به طور گسترده گمانه زنی می شود که فدرال رزرو ممکن است کاهش نرخ بهره را در پایان سال 2023 آغاز کند. در حالی که داده های اقتصاد کلان ایالات متحده ترکیبی از شاخص های مثبت و منفی بوده است، فعالیت های تجاری در آوریل به بالاترین میزان در یازده ماه گذشته افزایش یافت. با این حال، این روند صعودی ممکن است با افزایش اخیر در مطالبات هفتگی بیکاری، که نشان می دهد بازار کار ممکن است در حال از دست دادن حرکت باشد، کاهش یابد.

داده های تولید ناخالص داخلی چین فراتر از انتظارات بوده است و تحلیلگران را وادار به تجدید نظر در پیش بینی های خود برای اقتصاد دومین کشور بزرگ جهان در سال جاری میلادی کرده است. این پیشرفت مثبت احتمالاً تأثیر مطلوبی بر سایر مناطق آسیا و بازارهای نوظهور خواهد داشت. در همین حال، تورم اصلی در بریتانیا همانطور که در ماه گذشته پیشبینی شده بود کاهش پیدا نکرد و در عوض در 6.2 درصد سال به سال ثابت ماند و از نرخ تخمینی 6.0 درصد فراتر رفت. در نتیجه، سرمایهگذاران اکنون نرخهای بهره را ۲۵ واحد افزایش میدهند و در ۱۱ می به ۴.۲۵ درصد میرسند.

سه ماهه اول سال 2023 شاهد کاهش شگفت انگیز داده های تورم در نیوزیلند بودیم که نشان می داد تورم ممکن است به اوج خود رسیده باشد. با وجود این، انتظار می رود که بانک مرکزی نیوزلند به افزایش 25 واحدی برنامه ریزی شده خود در ماه می ادامه دهد. در همین حال، شاخص قیمت مصرف کننده ژاپن در ماه مارس 3.2 درصد نسبت به مدت مشابه سال قبل افزایش یافت که انتظارات را برآورده کرد اما کمتر از هدف بانک ژاپن برای 2 درصد باقی ماند.

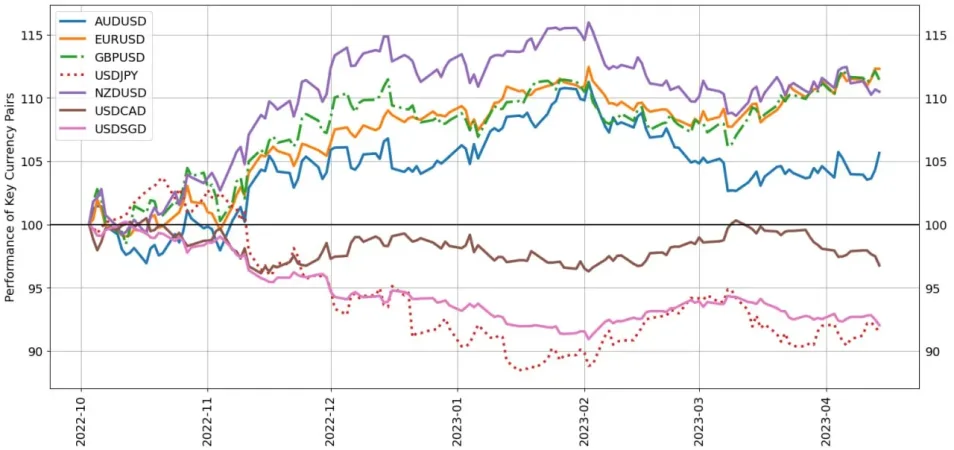

عملکرد جفت ارزهای قابل توجه در طول سال

رویدادهای مهم هفته آینده از نظر داده ها و تمرکز سیاست شامل فضای تجاری IFO آلمان برای آوریل در روز دوشنبه، اطلاعات اعتماد مصرف کننده و بازار مسکن ایالات متحده در روز سه شنبه، تورم سه ماهه اول استرالیا، اعتماد مصرف کننده GfK آلمان، و داده های کالاهای بادوام ایالات متحده که قرار است چهارشنبه، ایالات متحده عرضه شود، می شود. تولید ناخالص داخلی سه ماهه اول در روز پنجشنبه، و تصمیم BOJ برای نرخ بهره، تولید ناخالص داخلی سه ماهه اول منطقه یورو و شاخص اصلی قیمت PCE ایالات متحده که قرار است روز جمعه برگزار شود.

سقف بدهی ایالات متحده، که ممکن است تاثیر کمتری در هفته آینده داشته باشد، اما اهمیت بیشتری برای دوره ژوئن تا آگوست دارد، با افزایش بازده اوراق قرضه سه ماهه ایالات متحده و معاوضه های نکول اعتباری ایالات متحده نشان داده شده است. بر اساس بیانیه جانت یلن وزیر خزانه داری در ژانویه، عدم افزایش سقف استقراض کشور تا ژوئن می تواند منجر به عدم پرداخت تعهدات بدهی دولت فدرال شود. در حالی که به نظر می رسد دموکرات ها و جمهوری خواهان نظرات متناقضی در مورد راه حل احتمالی دارند، پیش بینی می شود که در نهایت مصالحه حاصل شود. با این وجود، فرآیند حل و فصل ممکن است پر فراز و نشیب باشد و باعث عدم اطمینان بازار شود.

پیش بینی ها

- هفته پیش رو فرصتی برای جفت ارز EUR/USD برای غلبه بر وضعیت فعلی کم نوسانات خود است. با وجود محدود شدن به محدوده 90 پیپ در این هفته، انتشار داده های قابل توجه در روزهای آینده می تواند به طور بالقوه این الگو را مختل کند.

- پیش بینی هفتگی پوند انگلیس بررسی می کند که آیا جفت پوند/دلار آمریکا برای شکست صعودی آماده است یا خیر. اگرچه پوند در برابر دلار آمریکا افزایشی را تجربه کرده است، اما این حرکت کند شده است و این احتمال وجود دارد که تثبیت قبل از شروع یک روند صعودی جدید ادامه یابد.

- دلار استرالیا ممکن است در هفته آینده با چالش هایی روبرو شود زیرا تمرکز به سمت ایالات متحده تغییر می کند. تحلیل تکنیکال نشان می دهد که ارز ممکن است همچنان روندهای منفی را تجربه کند.

- چشم انداز فعلی اقتصاد ایالات متحده نگرانی هایی را در مورد پتانسیل آن برای رشد غیرقابل چشمگیر ایجاد می کند که ممکن است پیامدهایی برای دلار آمریکا داشته باشد. اگرچه ارز در این هفته از ضررهای قبلی خود عقب نشینی کرد، اما اگر شاخص های تولید ناخالص داخلی نشان دهنده عملکرد ضعیف در آینده نزدیک باشد، این ممکن است موقتی باشد. با توجه به این موضوع، آستانههای مهم DXY برای نظارت در هفته آینده چیست؟

- بر اساس پیشبینی قیمت طلا، XAU/USD با توجه به گزارش تولید ناخالص داخلی آمریکا در آینده، نشانههایی از شکست احتمالی را نشان میدهد. این فلز گرانبها در پایان هفته پس از انتشار اطلاعات قابل توجه PMI ایالات متحده که باعث تقویت ارزش دلار شد، کاهش قابل توجهی را تجربه کرد. انتظار میرود که دادههای تولید ناخالص داخلی ایالات متحده در هفته آینده راهنمای روندهای آینده بازار باشد.

- S&P 500 و Nasdaq 100 افزایش اندکی در ارزش خود را در طول هفته تجربه کردند. با این حال، به دلیل افزایش اخیر انتظارات نرخ بهره، که از سطوح قبلی چند هفته پیش فراتر رفته است، کاهش محسوسی در حرکت صعودی مشاهده شده است. در نتیجه، خرس ها نشانه هایی از بازگشت را نشان می دهند.